- これから新NISAの制度を活用して投資をはじめたい方

- 既に新NISAをはじめているが、どうすればよいか迷っている方

- 新NISA制度をしっかり理解したい方

▶ これから投資を始める方向けにブログを書いています

はじめに

投資を始める際には、財務情報を理解することが重要です。この記事では、初心者向けに貸借対照表の基本と自己資本比率の意味と計算方法を解説します。貸借対照表は資産と負債のバランスを読み取り、自己資本比率や企業の安定性を評価できます。さあ、投資の世界へ一歩踏み出しましょう!

貸借対照表

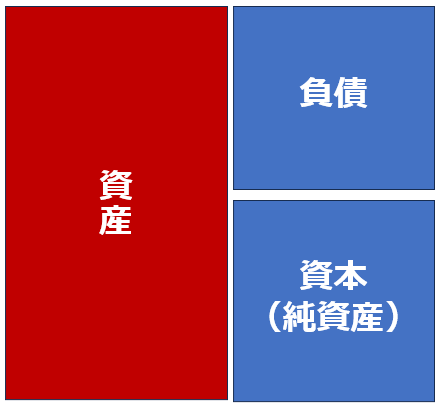

貸借対照表は資産(Assets)、負債(Liabilities)、純資産(Equity)の要素で構成されています。資金をどうやってまかなったかは負債・純資産に、その資金をどう活用しているかは資産に書かれています。

※ややこしいですが純資産のことを「資本」と言います。

負債・資本の合計と資産は必ず一致します。図で表すと以下のようになります。

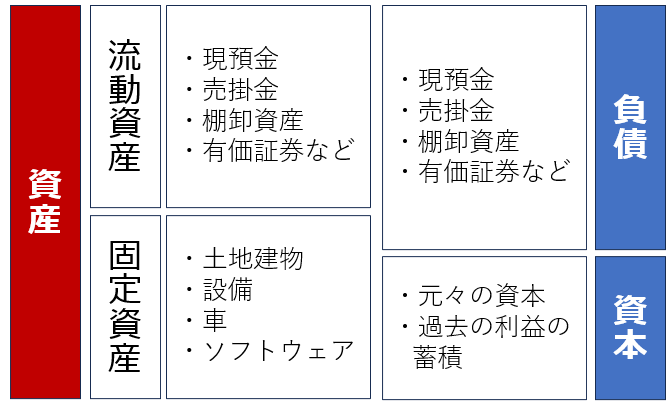

それぞれの要素をもう少し詳しく見ていきましょう。

- 資産(Assets)

- 資産は企業が保有する経済的資源を指します。これには現金、預金、有価証券、建物、土地などが含まれます。

- 資産は流動資産(1年以内に現金化可能なもの)と固定資産(長期的に使用されるもの)に分類されます。

- 負債(Liabilities)

- 負債は企業が返済義務を負っている債務を表します。例として買掛金、短期借入金、未払金、社債などがあります。

- 負債も流動負債(1年以内に返済期限が到来するもの)と固定負債(1年を超えて返済期限が設定されているもの)に分けられます。

- 純資産(Equity)※資本ともいいます。

- 純資産は資産から負債を差し引いた残りの分で企業の持ち分を示します。

先ほどの模式図をもう少し細かく描いておきましょう。

自己資本比率

自己資本比率は総資本に対する自己資本の比率を示し、会社の資本構成と安全性を評価する際に重要です。つまり、借金に頼っている土買いが大きければ自己資本比率は低く、逆に借金に頼っていなければ自己資本比率は高くなります。自己資本比率が高いほど、自立できているといえますが、必ずしも高ければよいわけではありません。

有望なビジネスチャンスがあれば、借金をしてでも事業拡大すべきである局面もあります。また、資本についても積み上げればよいというわけではなく、逆にせっかくの資本を有効活用できていない、という側面もあります。

適切な資本の規模、負債の規模、資産の規模は業種や会社の成長ステージにもよるので、一概にはいえません。同業の企業などといろんな側面で比較して投資判断をしていくのが良いでしょう。

まとめ

今回は貸借対照表の基本を扱いました。貸借対照表は、資産、負債、純資産(資本)で構成され、「資産の合計」と「負債と純資産の合計」が一致します。この貸借対照表から自己資本比率を簡単に計算することができます。この自己資本比率はきぎょの安全性を示し指標ですが、業種や会社の成長ステージにより、どのくらいの値がよい、というものはありません。業種によって目安は異なるので一概に言えませんが、30-50%であると安全県ともいえるでしょう。但し、高すぎる自己資本比率は資本を有効活用できていないことの表れともいえるので、注意が必要です。同業の企業などと比較して判断するのが良いでしょう。

コメント